クロスボーダーライフをサポートする

このままだと出国税を払うことになるために、今回はチャリタブル・コントリビューションを使った出国税の回避方法について説明します。

CARES ACTというコロナ対策の法律が2020年の12月に制定されました。その中で特筆すべきことは、2点あります。

-

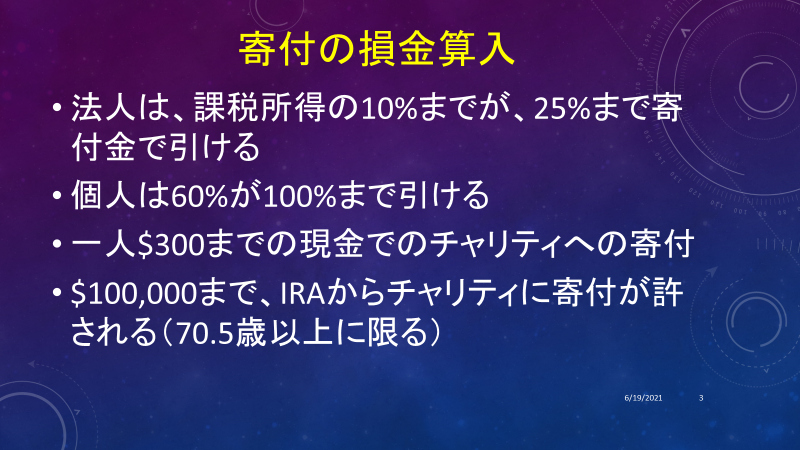

- 70歳半以降であれば、IRAから$100,000までは、IRAからの引き出しを所得とすることなく、チャリティに無税で寄付することができます。

- AGIつまり自身のAdjusted Gross Income(調整後の総所得)の100%まで、チャリタブル・コントリビューションを引けることになりました。[i]

この2点は、次のことを意味します。

1, 年齢が70歳半以上であれば、$100,000までの金額は課税所得を増やすことなく、寄付ができます。つまり自身の資産が$2,100,000である場合は、2021年に$100,000を寄付に廻すことで、自身の資産を$2,000,000にすることができます。来年つまり2022年も同じ税制であれば、さらに$100,000引けることになります。[ii]

2, 自身が70歳になっていない場合でも、5歳の場合を過ぎていれば、10%のペナルティがなく、Qualified Planから、Distributionを受け取ることができます。その場合は、2021年度は自身のAGIの100%まで、損金に入れることができるのです。

例えば、自身のAGIが$400,000の場合、通常IRAから$300,000を引き出した場合は、さらにOrdinary Income が$300,000増えて、AGIが$700,000になり課税されるはずですが、その前に自身の100%の課税所得から、$300,000全額を項目別控除で引くことができるので、最終的にIRAなどの適格年金を$300,000無税で減らすことができます。2が1と違うケースはご自身のAGIが適格年金の引き出し金額分あるということです。そうでない場合は、全額損金算入できません。

ですから、2番は、給与所得などの所得が高額な人に向いているかもしれません。

注意しないといけない点は州税です。州税のなかには必ずしも連邦税のルールと同様な扱いをしてくれない州があります。特に2番のAGIの%に関しては州によって違いがあるようです。

このような手法もひとつの出国税の回避の方法です。ぜひご参考にしてください。

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

なおYouTubeでも同じ内容を説明しています。 CDH会計事務所で検索してみてください。また無料相談も行っています。こちらのリンクからご予約ください。メールでのご質問は、面会させていただいてお答えしております。https://outlook.office365.com/owa/calendar/[email protected]/bookings/

またCDHの情報満載ニュースレターのご購読を希望の方はhttps://www.cdhcpa.com/login/からお申込みください。

[i] https://www.fidelitycharitable.org/articles/what-the-cares-act-means-for-charitable-giving.html

[ii] https://www.fidelity.com/building-savings/learn-about-iras/required-minimum-distributions/qcds