クロスボーダーライフをサポートする

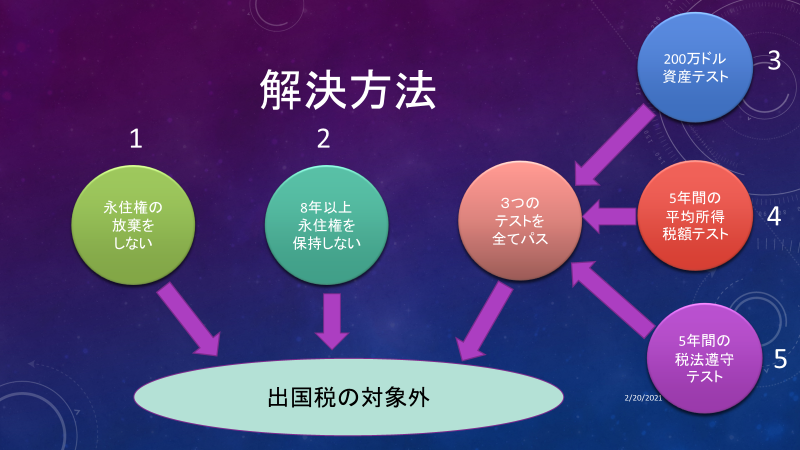

正確には、出国税を払わないではなく、出国税の対象外になる方法を5つ紹介します。

1.永住権を放棄しない

出国つまりExpatriationしなければ、出国税の対象にはなりません。したがって日本に帰国されても、米国の永住者(Permanent Resident)であり続ければ、出国税がかかりようがないわけです。

永住権を放棄するためには、I-407を提出後、翌年に二重身分(1040NR-Dual Status)の申告をして、Form 8854を提出します。このプロセスを経ない限り税務上の永住者でなくなることは通常できません。永住者のポジションを維持するとは、米国の税務義務を果たすことが必要で、米国の税務申告を継続して、税務に関する情報開示をしないといけません。しかしこれさえ我慢できれば、出国税の対象にはなりません。

2.永住権を8年以上維持しない

米国永住権を放棄したすべての人が出国税の対象になるわけではありません。Long Term Resident (LTR)と言って、放棄する年も含めて過去15年間で8年以上永住権を維持していた人だけが対象になります。注意点は、一年のなかで一日でも永住権を保持していた年は一年と数えることです。

逆に正しく計算して7年以内で永住権を放棄すれば、出国税の対象にはなりません。したがってこの数字は、将来の計画をするのに大変重要な年数になります。

3.自分の資産を2ミリオン以下にする

永住権の放棄する日に自分が持っている純資産を2ミリオン以下にすれば、後述する残りの2つの条件もクリアしている前提で、出国税の対象にはなりません。言い換えると、この記事の3,4,5のどのひとつでも満たしていない場合で、LTRの人は出国税がかかってくる可能性があるCovered Expatriateになってしまいます。純資産ですから、モーゲージなどがある人は総資産から負債を引くことができます。

3番は多くの場合は、贈与を永住権の放棄前に行うことで満たすことができます。しかし贈与のタイミングは大変重要ですので、専門家に良く相談してください。夫婦間での資産の移動も両者が米国居住者であれば、比較的容易に問題を解決できます。こちらも専門家にご相談ください。しかし贈与を使うことで、自分の資産を2ミリオン以下にすることは十分可能です。

4.過去5年間のIRSへの所得税額を一定以下にする

2020年に永住権の放棄をする場合は、IRSへ支払った平均所得税額が、$171,000を超えるとこのテストをクリアしません。毎年物価上昇率でこの金額は上がっていきます。所得額ではなく、連邦所得税額である点をお忘れなく。そして、Form 1040 のなかで、どの数字を取り計算するのかは、専門家にご相談ください。この5年間は、放棄の年を含まず、その直前の一年間から5年さかのぼります。2020年に放棄をされた方は、2015年から2019年までの税額の平均値になります。

この問題は、W-2で高額の所得を取られてしまった場合には、解決法がなかなかありません。

放棄のタイミングを遅らせて、所得が発生しない退職後の所得税額を計算に入れるようにすることで、このテストをパスすることができます。

5.過去5年間、連邦税法を順守していたと宣言できる

3と4のテストを合格しても、5をクリアしないと出国税の対象外になりません。いくら資産がなくても、高額の税金を支払っていなくとも、5番に抵触してしまうと出国税の対象外にはなりません。

多くの場合、10万ドル以上の相続が日本からあった年に、Form 3520で報告をするべきを怠った、FinCEN114のフォームやForm 8938で報告すべき日本にある金融口座の情報の開示をしなかった、あるいは漏れていたなどの場合は、連邦税法を順守していません。したがってこのポイントにひっかかってしまいます。

解決方法としては、過去の税務上の問題は、永住権の放棄の前に正しく直しておくことです。例えば、海外金融資産の報告を怠っていた場合は、その問題を解決されてから、永住権を放棄すべきです。過去の問題点の解決については、IRSが整備してくれている方法はかなりありますので、こちらも専門家に相談してください。

6.最後に

注意点ですが、出国税の対象になるからと言って、必ずしも出国税を支払うとは限りません。含み益が一定金額以下であったり、適格年金などがない場合には、税金がかかりません。5つの方法がすべてだめになったとしても、まだまだ税金を支払うとは限らないわけです。この点をぜひ誤解しないでください。

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。

この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

おこの記事に関するご質問はお気軽に藤本光まで。[email protected] YouTubeでも同じ内容を説明しています。 CDH会計事務所で検索してみてください。