クロスボーダーライフをサポートする

数多くの問題点がForm 1040 を出すべき人が出していない場合に起こります。今回はこのテーマについて書いてみようと思います。

1) 問題点

a. 永住権の放棄の正式手続きをしていない人が、急にI-407をファイルして、永住権の放棄をしてしまうと、自身の資産が$2ミリオン以下でも、放棄の年の前の年から数えて5年間でのFederal Tax Ruleをコンプラアンスしていないことになります。すると自動的にCovered Expat(該当する出国者)となってしまい、非常に厳しい出国税の対象になる可能性があります。

b. 日本にある金融資産が一定金額を超えた場合に、Form8938の提出義務があります。独身で$50,000、夫婦で$100,000(年末最高残高の基準)がひとつの基準です。これとは別に年間の最高残高の基準もあります。Form 8938を出さないと一年$10,000の罰金になります。

c.米国政府に支払うべき税金が未納、過少申告されているリスクがあります。もちろんこれに対する罰則は大変厳しいものがあります。

d. 年間に10万ドル以上の相続を受けたときに、Form3520 で報告しないといけません。これを怠ると最高で相続した金額の25%を罰金で取られてしまいます。

e. Stimulus Paymentと呼ばれる米国政府からのコロナ助成金を受け取る権利があっても、申告していないと受け取れないケースがあります。ソーシャルセキュリティの支払いを受けている人には、小切手が届くかもしれませんが、届かない場合は、Form 1040 を自身の所得が低くても提出することが要求されています。

f. Streamlined Offshore Foreign Proceduresというペナルティなしの、自己申告制度があります。海外に一定の日数を居住している人が対象です。米国に居住している人の場合は、5%のペナルティがありますので、大変優遇されている制度だと思います。しかし、この制度を使うためには、過去3年間税務申告書をファイルされていることです。したがってForm 1040 をファイルされていない人は、この方法がすぐに使えないわけです。

g. 最後に、Form 1040とは直接関係ありませんが、FBAR(海外金融資産報告)も忘れないでください。

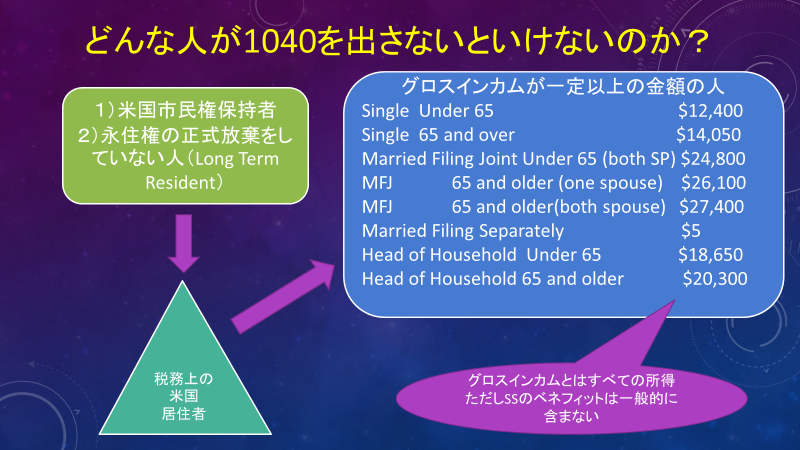

2) どんな人がForm 1040をファイルしないといけないのか?

a. 米国市民権を維持されている方、あるいは、税務上の米国居住者の方です。これが第一の条件です。税務上の米国居住者の方とは、永住権をまだ正式に放棄の手続きを経ないで、維持している人です。正規な手続きとはI-407の提出であり、それに続くFrom 1040 NR (Dual Status Returns)とForm 8854の提出です。

b. 次に所得の制限があります。巻頭の青色のボックスの数字を見てください。こちらが2020年度でのグロスインカムの最低限度を列記してあります。グロスインカムですから、控除前の全ての収入を含みますが、ソーシャルセキュリティは含みません。(細かい規定がありますので、そちらも注意してください)[i]

3) 最後に

これの問題点とファイリングの必要要件について、非常に単純化して説明してみました。これを機会にいままでファイルされていない人は、ぜひコンプライアンスの見地からファイルすることを検討されることを強くお勧めします。ルールはルールです。長い目でみて、自身に火の粉がかからないように、今からすぐに是正しましょう。

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。

この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

なおこの記事に関するご質問はお気軽に藤本光まで。[email protected] YouTubeでも同じ内容を説明しています。 CDH会計事務所で検索してみてください。また無料相談も行っています。ぜひご利用ください。