移転価格税制という言葉を聞いたことはありませんか?日本にある親会社や他国の関係会社から商品の仕入れを行ったり、また親会社や関係会社に商品を販売したり、親会社へ経営指導料を支払ったりなどされておられませんでしょうか?このように海外にある関係会社と取引がある場合は、米国税法に基づいて移転価格税制レポートを作成しておく必要があります。今回は移転価格税制について簡潔にお話させていただきます。

移転価格税制とは?

移転価格税制とは、グループ会社間の国際取引価格は、独立した第三者間の取引価格と同様にすべきであるという税制です。移転価格税制は海外への所得移転を防ぐ税制で、海外のグループ会社との取引価格を操作して海外に所得を移転することを防ぐことが目的です。ここで言う取引価格の操作とは、独立した第三者との取引(独立企業間価格)では設定されない金額で取引を行うことです。

日本親会社から海外子会社への販売価格を変更することにより、二国間の利益配分が変わります。例えば、日本にある親会社が商品を$100でアメリカにある子会社に販売したとします。この商品の原価は$80で、親会社は$20の利益を得ることになります。そしてこの商品を子会社がアメリカにある顧客に$150で販売した場合、子会社は$50の利益を得ることになります。しかし、もし親会社が子会社への商品の販売価格を$120にした場合、親会社が日本で$50の利益を得ますが、アメリカ子会社の利益は$30に減ります(アメリカ顧客への売値が変更されなかった場合)。このように、支配関係にある海外子会社との取引価格の操作を通じて所得を海外に移転させることを取り締まるのが移転価格税制です。下記が例を要約した図になります。

課税の仕組み

税務調査が入った場合、税当局は移転価格税制上定められた算定方法に従って取引価格を再計算し、実際の取引価格と乖離があれば、この差額分を課税することになります。

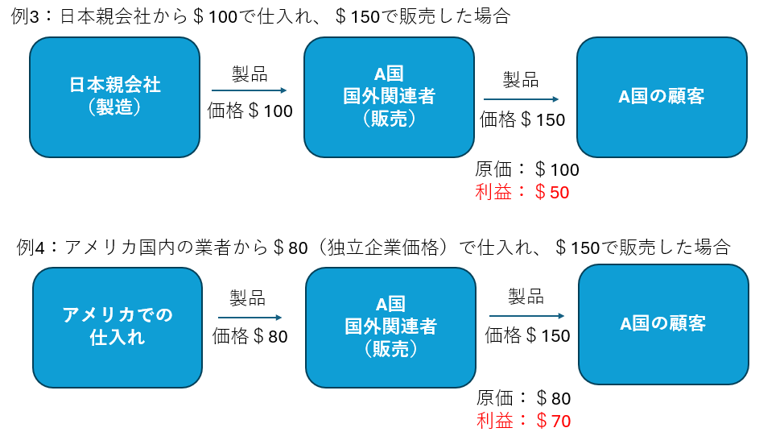

例えば、もしアメリカ子会社がアメリカ国内の業者から仕入れをした場合の取引価格(移転価格税制上定められた算定方法に基づいて算出された価格)が$80であり、この商品の売値は$150とします。そして同じ商品を日本の親会社から仕入れた場合の価格が$100であったとします。アメリカ国内業者から仕入れを行い販売した際の利益は$70、日本の親会社から仕入れを行い、販売した場合の利益は$50になります。つまり、日本から仕入れた場合の利益がアメリカ国内で仕入れた場合の利益に比べて$20低くなっています。そして税務当局の調査が入った場合、この$20に対して追徴課税され、かつペナルティと利息を課されることになります。

下記が例を要約した図になります。

では、税務調査が入ったときにこのように追徴課税されないようにするにはどうするべきなのでしょうか?

移転価格税制への対策

税務調査が入った際には、海外にある関係会社と取引がある場合、通常移転価格税制レポートを要求されます。よって移転価格税制レポートを作成されることをお勧めいたします。

この移転価格税制レポートでは、独立企業価格を算定し、この独立企業価格と関連会社取引価格が妥当かどうかの分析が行われます。独立企業価格の算定方法はいくつかの方法があり、もっとも適切な方法を選択し、この方法を継続して適用する必要があります。また、この独立企業価格の算定には同業種の他社の情報を得る必要があり、移転価格税制のプロフェッショナルが行います。この分析の結果、海外との関係会社取引価格が妥当でない、と判断されることもあります。この場合、独立企業間価格になるよう関係会社との取引価格を見直す必要があります。

移転価格税制レポートは、上記にも述べましたように税務調査が入った場合に要求され、税務申告を行う際には用意しておく必要があるとされていますが、税務調査はいつ行われるかわかりませんのでレポートを作成していない会社も多々あるかと思います。しかし、税務調査が入ると通知があったために急いで移転価格税制分析を行ったとしても関係会社取引価格が妥当でないと判断された場合、関係会社取引価格を見直すことができず、追徴課税されることになってしまいます。リスク管理の上でもお早めに移転価格税制レポートを作成されることをお勧めします。また、移転価格税制レポートを作成する代わりに事前確認制度(Advanced Price Agreement)を活用することもできます。これは企業が算定した独立企業間価格に関して、一定期間(通常3~5年)、その妥当性を税務当局から容認してもらう制度です。ただ、この制度を活用するにも移転価格税制のプロフェッショナルのサポートする必要があります。

CDH会計事務所では移転価格税制のサポートをさせていただいております。移転価格税制に関しましてご質問がありましたらお気兼ねなくCDH会計事務所の中尾 ([email protected])までご連絡ください。