5/25/2020

永住権者のトクする税務知識

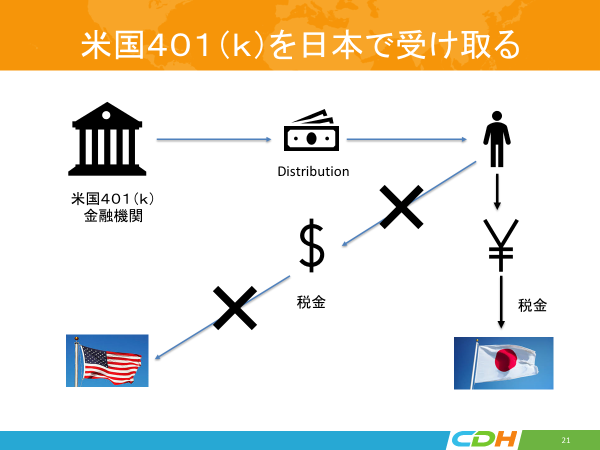

通常日本に帰国して、永住権を放棄した場合は、米国からの401(k)のDistributionは日本だけでの課税になり、米国で税金を支払う必要はありません。その仕組みを説明します。

日本に帰国して、永住権を放棄した場合は、米国からみるとあなたは非居住者です。逆に日本の国から見るとあなたは日本の居住者です。

日本とアメリカの間には日米租税条約があります。日米租税条約では年金等の収入は居住地で支払うことが取り決められています。あなたの居住地は日本ですから日本で税金を支払えばよいわけです。

もしあなたが米国に現在居住していて、日本から年金を受け取っている場合は全く逆になります。米国の居住者であるあなたは米国で日本からの年金をForm 1040に記入して課税されます。しかし日本では一切課税されていません。

この居住地課税というルールを理解していれば、この問題を理解するのは簡単です。

ただし、注意が必要です。もし日米租税条約がない場合は30%の源泉を米国の金融機関から取られてしまいます。これを避けるために提出するフォームがW-8BENになります。このフォームを出すことによって、あなたは日米租税条約の恩典を米国の金融機関に申し込むのです。ですからW-8BENの提出を忘れないようにしましょう。

さて以上が基礎知識です。あとは関連知識を覚えましょう。

- 永住権を放棄する際に、ある一定の条件を満たす人はCovered Expatriateとなり、日米租税条約の恩典を得ることができなくなります。その結果、Distributionを受けるたびに30%の源泉がされてしまいます。該当する人は要注意です。

- 日本で課税されるといっても全額課税されるわけではありません。下記のサイトは国税庁のサイトですが、https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1600.htm かなりの控除が取れるように思われます。一見すると日本のほうが実効税率が低いように思えます。

このように二重に課税されるように思える401(k)のDistributionに関する税制というのは案外簡単ですね。

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。

この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

私はアメリカに住む人のために、さまざまな記事をリンクトインなどにもたびたび掲載しております。ぜひリンクトインでも繋がらせてください。お気軽に私までInvitationをにお送りください。Koh Fujimotoで検索していただければすぐに見つかります。

この記事に関するご質問は、[email protected] (630) 228-8229(直通)まで。