永住権者のトクする税務知識

4月16日、Paycheck Protection Program(“PPP”)の当初のファンディングの$349 Billionが枯渇しPPPが終了したとのニュースが流れました。追加のファンディングの$250 Billion は現時点では民主党と共和党の議員が一致できずに、承認されていません。

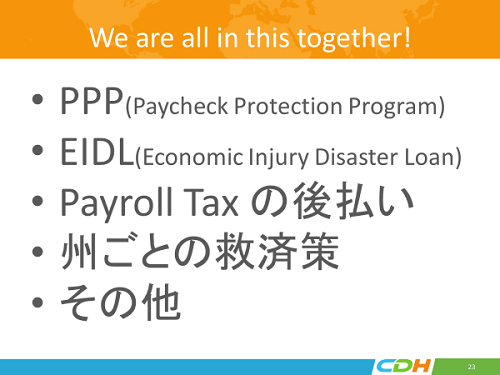

今回は、このPPPのアップデートも含めて、さらに他の救済措置についてリストを作成して、読者の注意を喚起したいと思います。

- PPP

もし追加のファンディングが許されたら、前回より早く申請が殺到して、すでに申請したけれども間に合わなかった申請と合わせて、前回以上にファンドが枯渇すると予想されます。取引銀行の担当者の方に申請予定であることを通知して融通を利かしてもらい(どれだけ利かせてくれるかは銀行による)、またいつでも申請できるように参考資料も情報を事前に準備しておきましょう。

また銀行によってローンの要件が異なる傾向があることがわかってきました。必ずWEBサイトでのその銀行が求める情報をしっかり理解して、正しく提供してください。

- Economic Injury Disaster Loan (“EIDL”)

こちらは純粋なローンのプログラムです。利率3.75%、返済期限は最長30年。Covit-19で経済的に大きなダメージを受けた会社や個人事業主が対象です。最高で$10,000までの返却の必要がないAdvanceがあります。詳しくは、https://www.sba.gov/funding-programs/loans/coronavirus-relief-options/economic-injury-disaster-loan-emergency-advance

- Payroll Taxの後払い

2020年12月31日までの雇用主が支払わないといけないFICA税、つまりソーシャルセキュリティ税を2021年12月31日までに半額を、2022年12月31日までに残りの半分を支払わえば良いという救済策です。これは給料に対して6.2%の税金です。詳しくは、

- 州ごとの救済策

各州でCovit-19対策としてさまざまな救済策を用意しているはずです。こちらもご注意ください。例えば私の住んでいるイリノイ州では、$90 Millionの予算を準備して、5万ドルまでの低金利ローンなどが用意されています。https://www2.illinois.gov/sites/coronavirus/Resources/Pages/For-Business.aspx

- その他

次のような点で優遇策が施されています:

- 税金のリベート(Economic Impact Payments)IRS (すでに支払いが開始されました)

- 退職年金の早期引き出しペナルティー10%の排除 IRS

- 寄付控除の無制限化(2020年)寄付が無制限で控除できます。IRS

- 連邦の学生ローンの支払い猶予

- 従業員を雇用し続けるための税額控除 IRS

- 給与税税額控除 IRS

- 失業保険給付の増額 Cares Act

さらにプライベートの分野になりますが、自身のモーゲージの支払い、レントの支払い、クレジットカードの支払いなどは、政府がこれらの会社に対して救済措置の実施を促している背景もあり、融通を利かせることができる部分がありそうです。こちらも諦めないで調べてみてください。

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。

この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

私はアメリカに住む人のために、さまざまな記事をリンクトインなどにもたびたび掲載しております。ぜひリンクトインでも繋がらせてください。お気軽に私までInvitationをにお送りください。Koh Fujimotoで検索していただければすぐに見つかります。

この記事に関するご質問は、[email protected] (630) 285-0215(代表)まで。