「トク」する永住権者の税務知識

出国税がどのように課税されるのかを具体的に説明するのが、この記事の目的です。

<実例1>

Covered Expatriateに認定された場合は、永住権の放棄する日の前日にすべての資産を販売したと仮定して、その結果を税務申告に載せないといけません。つまりキャピタルゲインの計算をするわけです。キャピタルゲインの計算をするには、資産ごとのコスト(これをBasisと呼びます)とその日の市場価値が必要になります。

コストは永住権を取得した日の市場価値がBasisになります。その日以降に取得した資産はその取得価格がBasisです。(永住権取得日にすでに保有されていた資産に適用されます。)

さて、例を使い考えてみましょう。

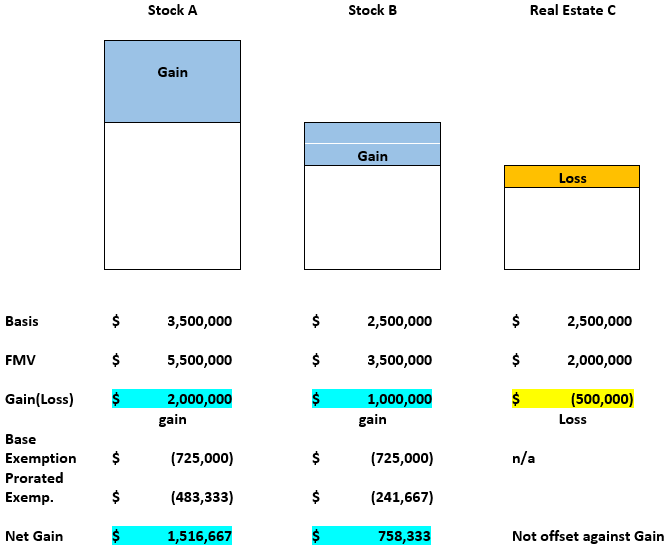

上記の表ではStock AとStock Bに含み資産が含まれます。Aには、二百万ドル、Bには、百万ドルの含み益があります。Real Estate Cには五十万ドルの含み損があります。Cは含み損なので計算から除外します。

永住権放棄の出国税は含み益がある資産にその年の出国税課税控除額(この例では$725,000を使いました)を按分します。上記の例ではAとBです。按分の結果は、Aに課税対象の利益が$1,516,667、Bには$758,333の利益があります。AとBの投資としての保有期間などにより税務上の区分が変わると思いますが、こちらの金額が最後の年の1040NR(Dual Status)にのり、税金を支払うことになるのです。連邦税のキャピタルゲインに関する税率は長期のゲインで0%、15%あるいは20%です。一年以内のいわゆるShort Termの場合はご自身の通常所得に対する税率(Ordinary Tax Rate)になります。

さて最後に注意点をいくつかご説明します。

- 現金には含み益はありませんので、計算の対象になりません。

- 永住権を放棄した後に、実際にこれらの資産を売却した場合のキャピタルゲインの計算方法で使うBasisは上記の例のBasisに按分された課税控除額を足した数字になります。つまり二重課税にはなりません。

- 上記のCapital Lossの五十万ドルは$1500までしか繰越しできません。最後の年のファイリングは1040のMarried Filing Separateのリターンになるからです。

このように出国税の予想値を出すためには、資産ごとの細かい計算が必要です。さらに含み損がある資産を有効に使うことにより、この損を永住権の放棄前に使用して、上記の例ではAとBの含み益を減らすプランを作れる可能性があります。

永住権を放棄して、Covered Expatriateにならざるを得ない人は事前にシミュレーションを行い、税額を最小にするプランを作成することができます。

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。

この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

私はアメリカに住む人のために、さまざまな記事をリンクトインなどにもたびたび掲載しております。ぜひリンクトインでも繋がらせてください。お気軽に私までInvitationをにお送りください。Koh Fujimotoで検索していただければすぐに見つかります。

この記事に関するご質問は、[email protected] (630) 285-0215(代表)まで。