自身が保有している日本の金融口座についてIRSがどのようにしてその口座の存在を知るのだろうと考えたことはありますか?その疑問に対し、ひとつの回答となる「情報交換をめぐる国際的取組み」について説明します。

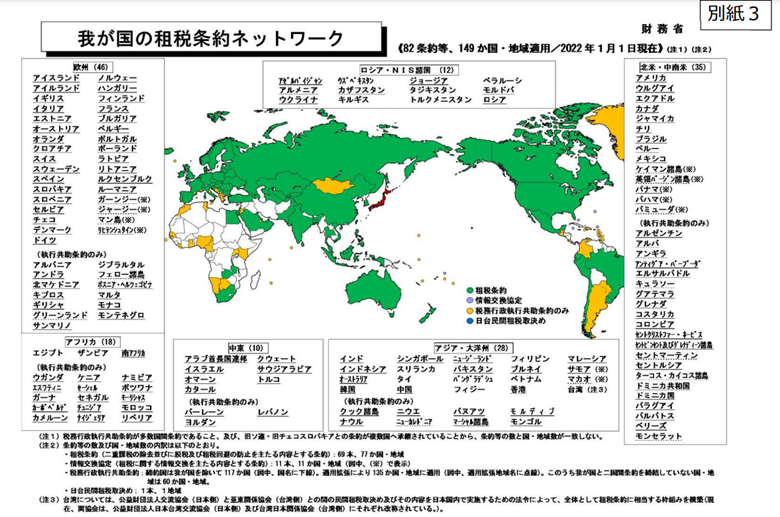

租税条約等に基づく情報交換

まずは、「租税条約に基づく情報交換」というものがあります。これは、納税者の取引などの税に関する情報を二国間の税務当局間で互いに提供する仕組みです。この情報交換には、3つのタイプがあります。

- 要請に基づく情報交換

- 自発的情報交換

- 自動的情報交換

1 要請に基づく情報交換

個別の納税者に対する調査において、国内で入手できる情報だけでは事実関係を十分に解明できない場合に、必要な情報の収集・提供を外国税務当局に要請する。

2 自発的情報交換

国際協力等の観点から、自国の納税者に対する調査等の際に入手した情報で外国税務当局にとって有益と認められる情報を自発的に提供する。

3 自動的情報交換

法定調書から把握した非居住者等への支払等(利子、配当、不動産賃貸料、無形資産の使用料、給与・報酬、株式の譲受対価等)についての情報を、支払国の税務当局から受領国の税務当局へ一括して送付する。

上記のような交換形態でもって二国間が情報を交換します。日米間では日米租税条約第26条を締結しており、一方の締約国から要請があった場合の情報交換を約しています。

出典:国税庁 https://www.nta.go.jp/taxes/shiraberu/kokusai/eoi/index.htm

出典:財務省2022年1月1日現在 https://www.nta.go.jp/information/release/pdf/0022001-056.pdf

直近(令和4年2月発刊)の国税庁報道発表資料「租税条約等に基づく情報交換事績の概要」に掲載されている情報交換の事例を紹介します。

<「受領した法定調書情報」の活用例(日本側の事例)>

- X 国の税務当局から提供された資料を基に、日本の居住者 C の申告内容を検討したところ、X 国の Y 銀行に預け入れた預金に係る受取利子が日本で申告されていなかったことを把握した。

自動的情報交換をめぐる国際的取組みの経緯

次に、情報交換の3つのタイプの一つである「自動的情報交換」をめぐる国際的取り組みの経緯を示します(『税制調査会(国際課税DG③)〔自動的情報交換について〕平成 26 年4月4日(金)財務省』より抜粋、筆者が加筆):

- 2008年のスイスUBS事件等を受けて、米国内で批判が高まり、 2010年3月、米国市民による外国金融機関の口座を利用した脱税を防止する「外国口座税務コンプライアンス法(FATCA)」が米国で成立(2013年1月施行)。

- 2012年、各国がFATCAへの対応について米国と合意したことを契機に、OECD(経済協力開発機構)においては、多国間及び二国間の自動的情報交換に関する国際基準の策定に着手。

- 2013年9月、G20首脳会議は、OECDによる国際基準の策定を支持するとともに、2014年央までに自動的情報交換の技術的様式を完成させることにコミットし、2015年末までにG20諸国間で自動的情報交換が開始されることを期待。また、グローバル・フォーラムに、自動的情報交換の新国際基準の実施を監視し、レビューするメカニズムの設立を要請。

- 2013年11月、グローバル・フォーラムが、国際基準による自動的情報交換に関する相互審査を実施することについて合意。その仕組みの策定作業を行う「自動的情報交換グループ」を設立(日本も参加)。

- 2014年1月、外国の金融機関等を利用した国際的な脱税及び租税回避に対処するため、OECD租税委員会が非居住者に係る金融口座情報を税務当局間で自動的に交換するための国際基準である「共通報告基準(CRS : Common Reporting Standard)」を承認。この基準に基づき、各国の税務当局は、自国に所在する金融機関等から非居住者が保有する金融口座情報の報告を受け、租税条約等の情報交換規定に基づき、その非居住者の居住地国の税務当局に対しその情報を提供する。同年2月にOECDが公表し、G20財務大臣・中央銀行総裁会議がこれを支持。

- 2015年の日本の税制改正により、2017年1月1日以後、新たに金融機関等に口座開設等を行う者等は、金融機関等へ居住地国名等を記載した届出書の提出が必要となる。

- 日本国内に所在する金融機関等は、2018年以後、毎年4月30日までに特定の非居住者の金融口座情報を所轄税務署長に報告し、報告された金融口座情報は、租税条約等の情報交換規定に基づき、各国税務当局と自動的に交換される。

- 日本のCRSに基づく非居住者金融口座情報の自動的交換実績は、2020年度において、受領口座数1,906,896件、提供口座数650,558件。

米国はCRSに不参加。独自のFATCA法で。

CRSの参加国は現在100か国地域を超えていますが、米国はCRSに参加していません。米国では既に(2010年)に「外国口座税務コンプライアンス法(FATCA: Foreign Account Tax Compliance Act)」が成立しており、独自の情報収集システムを有していたからです。また、FATCAは特徴的です。

CRSでは二国間の当局同士が情報交換を行うものである一方、FATCAでは、外国金融機関(FFI: Foreign Financial Institutions)とIRSが契約を結びます。米国人、グリーンカード保持者などのUS Personが米国外に保有する金融口座の情報をIRSに報告する義務を負う条件で、米国税の源泉徴収義務が免除されるという情報収集体制を敷いているのです。つまり、FFI契約をせず源泉徴収の対象になるか、FATCAを順守するかの選択となり、金融機関はFATCAを順守せざるを得ないことになります。従って、米国外の金融機関の立場からすると、非居住者を顧客に持つことのデメリットが大きく、非居住者の口座保持に消極的となる現象が現れています。このような形で、非居住者の金融口座を取り巻く国際間の情報開示の環境が変化しているのです。

次回はFATCAにフォーカスして説明します。

参考文献:

https://www.nta.go.jp/taxes/shiraberu/kokusai/eoi/index.htm

https://www.nta.go.jp/information/release/pdf/0022001-056.pdf

https://www.nta.go.jp/taxes/shiraberu/kokusai/crs/index.htm

https://www.mofa.go.jp/mofaj/gaiko/treaty/pdfs/treaty159_1a.pdf

記事に関するご質問は、ハラー基江[email protected]まで。CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解していただく目的でお伝えしています。したがって例外もたくさんあります。実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

CDH会計事務所クロスボーダーファミリープラクティスに関する情報は、https://www.cdhcpa.com/ja/personal-tax/ のページですべてアクセスできます。YouTube、Facebook、無料のオンラインでのコンサルテーション予約、遺産、永住権の放棄、出国税、Form 1040、税金シミュレーション、米国外金融資産報告などの分野ごとのオンライン質問フォーム、月次のニュースレターのサインアップなどがございます。ぜひお気軽にご利用ください。