得する永住権者の税務知識

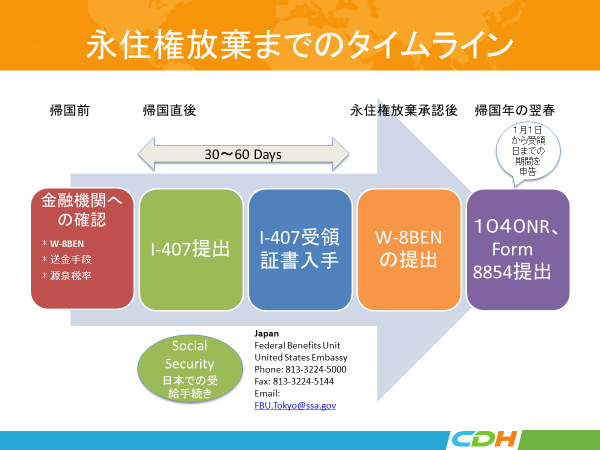

永住権者が日本に帰国される際のタイムラインのガイドがこの記事の目的です。

- 金融機関への確認

あなたのIRAや401(K)などを保管している機関が海外送金してくれるのか? またインターネット、電話などであなたが金融機関にコンタクトが簡単にできるのか?-これらの点を正確にかつ確実に確認しましょう。金融機関によっては米国の非居住者に大変不親切なところもあります。非居住者に優しい金融機関もあります。いちど非居住者になってしまうとできることが大幅に少なくなります。ぜひ居住者でいる間にしっかり確認してください。

次にフォームW-8BENです。W-8BEN「米国源泉税に対する受益者の非居住証明書」は、米国のInternal Revenue Service(IRS: 内国歳入庁)に対して、金融機関における米国非居住外国人から提出が義務付けられている書類です。通常3年ごとの更新を要求されます。これは一般論です。

ただ、このフォームへの対応が現在は金融機関によって大きく違います。例えばF金融機関では、W-8BENのLine 9とLine 10を完璧に記入しろと厳しい要求を出しております。Line 9 には租税条約の相手国名を記入して、通常Line 10は記入を特別なケースを除いて要求されません。F金融機関はそうではありません。さらに米国内に電話番号や住所を残しておきたい人はパスポートのコピーやその説明を要求されます。他の金融機関では問題にしないところも多いようです。

次にA金融機関ではW-8BENを受け取ることを拒否して、会社独自のフォームの提出を要求されます。このフォームにはFDICに関する記載や、FATCAに関する記載があります。

つまり非居住者になるときの源泉受益に関するフォームに関しての対応は金融機関により千差万別です。また筆者の感覚ですが、いまでも変化しつつあります。しっかり帰国前に金融機関の担当者と会ってFace to Faceで確認しましょう。

- I-407の提出

日本に帰国されてから提出します。

こちらはグリーンカードの放棄のフォームです。記入した後にグリーンカードの現物と一緒にバーモントにあるU.S. Citizenship and Immigration Services(“USCIS”)に送付します。以前は日本にあるアメリカ大使館に出頭して提出したり、一時は韓国の大使館に送ったこともありますが、現在はバーモントのオフィスが一括して受け取るようです。Webで簡単にフォームも見つかりますし、送り先の住所も出ています。

帰国されてからソーシャルセキュリティの日本での受け取りを手配します。こちらはアメリカ大使館に連絡して予約を取り、自分の日本での銀行口座の情報(通帳のコピーなど)と身分証明書を持って出頭します。どのくらいの期間で住所変更ができるのかに関しては諸説ありますが、半年程度かかると思われるのが良いのではと思います。つまり口座の移動が完了するまでは、米国の口座に引き続き入金されます。

またもし日本にすでに銀行口座がある方であれば、Onlineで住所変更ができると思います。ソーシャルセキュリティのMy Accountに行って情報をアップデートすればできるようです。アメリカにある口座に入金を早く止めたい方は、アメリカにいる間にこの手続きをしても良いかもしれません。

注意点:日米社会保障協定の恩恵を受けている人は、日本の年金事務所で申し込みをします。米国大使館ではありませんので注意しましょう。

- I-407の受領証書入手

一ヶ月から二ヶ月でUSCISからI-407の受領日が記入されたI-407のコピーが日本の住所に送られてきます。大切に保管してください。この日があなたが米国居住者としての最終日ということになります。つまりグリーンカードの放棄日です。

- W-8BENの提出

帰国前に万全を期して作成したW-8BENあるいは金融機関の個別フォームを提出する時期です。これはあなたの身分が米国居住者から米国非居住者に身分が変わったからです。提出はオンラインで出すところもあるし、郵送で出すことを要求されるところもあります。

- 最後の米国での税務申告

帰国されて、I-407を受領した日の年の翌年の春に税務申告を行います。例えば2020年に永住権を放棄して、手続きを経てI-407 の受領書を受け取ったとします。翌年の2021年に2020年の税務申告のフォームが準備されますので、作業は2021年になります。

ここで注意しないといけない点がいくつかあります:

- 1040NRと言いまして、2020年1月1日からI-407受領日までの期間を米国の居住者として申告します。これをDual Status Returnと申します。通常のForm 1040ではありません。9月30日に受領したのであれば2020年度1月1日から同年9月30日までを居住者として申告します。

- 通年の申告でない場合は、夫婦合算申告はできないので、夫婦の場合は二通の1040NRを作成します。

- I-407 の受領日が永住権を放棄した日になりますので、この日時点での全世界の総資産等を記入したForm 8854も作成します。こちらも夫婦別々に作成します。

- Form 8854は、永住権保有期間が8年に届かない方は提出の必要がありません。つまり8年以上保有していた人だけForm 8854が必要になります。ただし一日でも永住権を保有していた年は一年と数えます。

- 放棄日以降に米国で所得がある方は上記1)と2)が該当しない場合があります。この点は私どものような専門家にぜひご確認ください。

以上が永住権放棄までの大まかなステップになります。

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。

この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

私はアメリカに住む人のために、さまざまな記事をリンクトインなどにもたびたび掲載しております。ぜひリンクトインでも繋がらせてください。お気軽に私までInvitationをにお送りください。Koh Fujimotoで検索していただければすぐに見つかります。

この記事に関するご質問は、[email protected] (630) 253-0215 まで。