永住権者が得する税務知識

永住権者は、米国に生活基盤があり、家族も米国で生活します。多くの子供は米国での教育をを受け、米国で仕事をみつけ新たな家庭を築きます。ビザを持たれている方もなかには上記のような生活になる方も見受けられます。今回はアメリカに長く住むことで生ずる利点について説明したいと思います。

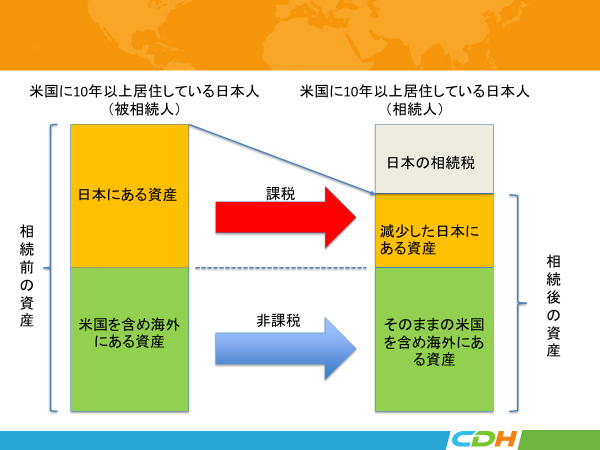

「日本の相続税の現在のルールを利用してアメリカの資産が日本の相続税のカバーから逃れることができる。」

ご存じの通り米国の遺産税に比較して日本の相続税は控除額が大変低く多くの日本人が相続税を支払うことになりますが、このルールに適合すると米国も含めて日本以外にある財産には日本の相続税はかかりません。

複雑なルールなのでしっかり理解してください。日本では控除が低いためにほとんどの相続に税金がかかるが、アメリカは逆で控除額が大変高いので全人口の1%程度しか遺産税を支払わないという事実に基づいた説明です。

日本の相続税の現在のルールではお亡くなりになられた方(被相続人と呼びます)が日本人で外国に住所がある人、そして相続を受けられた人(相続人と呼びます)も日本人で外国に住所がある場合は、日本の相続税は日本の国内の資産にしかかかりません。

また現在は、外国に住所がある年数が10年以上であることが条件です。

つまり亡くなるがわも相続を受ける側も10年以上外国に住所があれば外国の資産は日本の相続税の範囲から外れるというルールです。

レッスン:

「アメリカに長く住んで家族の拠点がアメリカに移るのであれば、アメリカに資産を移す」

上記のイラストレーションでも一目瞭然ですが、アメリカに移した資産には日本の税法の条件をクリアすれば日本の相続税はかかりません。

注意点:

- 日本に住民票があると日本に住所があったとみなされる

- 日米も相続税のルールが未来変わる可能性がある

- ここではアメリカ以外の国外の税金のインパクトは無視しています

- 日本の相続では国籍も影響します。ここでは日本人だけに関して論じています

大昔は日本は海外に住所があれば上記のような特典が得られたようですが、有名な武富士の事件で5年の制限がつき、最近5年が10年になりました。

日本の税法の根拠はこちらです。御覧ください。https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4432.htm

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。

この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

なおこの記事に関するご質問はお気軽に藤本光まで。[email protected] (630) 253-0215