知ってて得する永住権としての知識

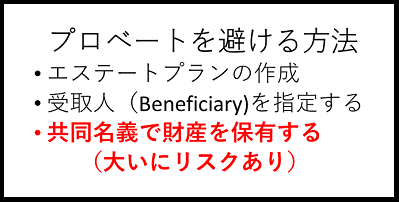

米国でプロベートを避ける方法は3つあります。ひとつはエステートプランニング(Estate Planning)、受取人指定(Beneficiary Designation) 、最後に共有財産(joint Account or Joint Tenancy)です。

プロベートとは日本語で遺産検認と訳される州の裁判所の管轄下で行われる遺産の相続プロセスです。これが半年から3年もかかる長い作業で、この作業が終了しないと相続人に遺産が移動しないので、アメリカではプロベートを避けるためのメカニズムが大変発達しました。

共有財産は、銀行口座などの場合はJoint Accountと呼ばれます。不動産の所有はJoint Tenancyであったり、夫婦間ではTenancy in Commonとも呼ばれます。この所有形式だと、一方が死亡しても、もうひとりの所有者が生存しているので、プロベートのプロセスを経ることなく財産が移動するのです。この性質があるので共同名義にして、プロベートを避けることができるのです。

しかし日本ではこの共有財産の概念がありません。やっかいなのは米国のプロベートを避けるためにおこなったことが、日本で課税を引き起こしてしまうということなのです。

その仕組みを説明しましょう。

銀行口座を共同名義で設立したとき、その金額のすべてを夫が出した場合は、半額は夫から妻への贈与と考えられるわけです。

不動産の場合でもハワイなりカリフォルニアにコンドミニアムや家を共同名義で購入したときに夫が全額出した場合は、半額は夫から妻への贈与であるという考え方です。

つまり共同名義にする場合に両方で同額だけ出して所有すれば良いのですが、そうでない場合は多く出したほうが、少なく出したほうに差額を補填した、つまり贈与したとみなされるからです。

海外資産の把握は日本の国税庁の緊急の課題であり、安易に共同名義で現金の口座を作ったり、不動産を取得したりは注意を要するのです。現実的には銀行口座の金額は贈与税の範囲内であることが多いと思いますが、不動産の場合は贈与税の控除金額を必ず超えてしまうのです。

では、エステートプランニングと受取人指定の場合はどうでしょう? これらふたつはまだ財産の所有権自体が移動していないので課税には至らないと判断されているようです。

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。

この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

なおこの記事に関するご質問はお気軽に藤本光まで。[email protected] (630) 253-0215