クロスボーダーライフをサポートする

今回は、FBAR監査時に調べられる証拠について、IRSの監査マニュアル[i]から情報をまとめてみました。なおFBARのルール上では、5年間[ii]の間、証拠を保管する義務ありと定められています。

必要とされる証拠

- Form 1040とSchedule B

IRSが調べる年度だけではなく、それ以前の年度も3年間保管しておいた方が良いと思います。監査マニュアルには、それ以前3年間は調査すると明記されています。Schedule Bには、FBARに関する説明がPart IIIに載っており、納税者が、どのようなチェックマークを入れたのかも注意されます。例えば、FBARに該当する口座がないとSchedule Bで回答しておきながら、高い残高の海外資産が海外金融口座に維持されていたような場合は、意図的に隠していたと思われるリスクが高まるでしょう。

- Form 8938

ある一定金額の海外資産がある人は、Form 8938も提出しないといけないので、こちらも見られることになります。FBARしか出さなくて良い人と、FBARとForm8938の両方出さないといけない人がいます。

- 銀行、投資会社、クレジットカード、デビットカードのステートメント(調査される年とその前の3年間)

- 税務申告を作成した第三者との交信と税金のオーガナイザー(質問状)

FBARについて、どのようなコミュニケーションを作成者としたのかが注目されます。この交信は、税務申告作成者に非があるのか、自身に非があるのかの分岐点ともなる記録です。できるだけ完全な記録を残されておいてください。質問状に関しては、もしFBARに関する質問がなく、自身の知らなかった場合は、作成者に非があると見なされる可能性が高いと思われます。

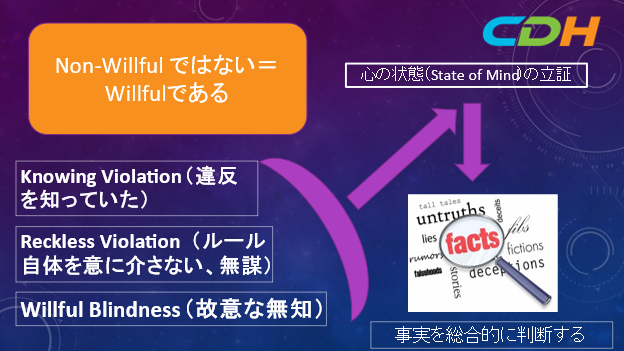

- なぜFBARが提出されなかったのかの陳述書

こちらはFBARを延滞していた場合に作成する文章です。Delinquent FBAR Filing Proceduresでは記入できる字数が750字と決まっていますが、Streeamlined Domestic/Foreign Offshore Filing Proceduresでは、制限はありません。もちろん長ければ良いわけではありませんが、本当にNon-willfulであり、Willfulではなかったことを説明する重要な文章になります。この文章は、納税者の学歴、職歴などを含めて、Non-willfulであったことを証明・説明する書類です。もちろん書かれている内容が事実と違う場合は、大きな問題になります。 - その他

IRSの監査官とのインタビューの議事録、オフショアバンクの宣伝パンフレット、過去にIRSから受け取ったWarning Letterなどもリストされています。

上記に加えて、もしご自身がファイルされたFBARのコピーが必要になるのは言うまでもありません。こちらがない方も多いようです。毎年ファイルされた際に、必ずご自身のコピーを保管されておいてください。

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。また、お読みになる時点ではすでにルールが変更されているリスクもあります。最新のルールは、下記のWebsiteよりお問合せください。また実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

CDHのリソースは、https://www.cdhcpa.com/ja/personal-tax/ のページですべてアクセスできます。YouTube、FaceBook、無料のオンラインでのコンサルテーション、遺産、永住権の放棄、出国税、Form 1040、税金シミュレーション、海外資産報告などの分野ごとのオンライン質問フォーム、月次のニュースレターのサインアップなどがございます。情報満載の過去の記事は、https://www.cdhcpa.com/ja/news/ からどうぞ。ぜひお気軽にご利用ください。

[i] https://www.irs.gov/irm/part4/irm_04-026-016#idm140372786711184

[ii] https://www.irs.gov/pub/irs-utl/irsfbarreferenceguide.pdf