日本への帰国を控えてソーシャルセキュリティ、401(k)やIRA、そして保険年金等の課税方法について心配されている方もいらっしゃると思います。米国居住者として受給するか、米国非居住者で日本の居住者として受給するかによって税金が大きく変わります。

<米国居住者として受給する場合>

1.ソーシャルセキュリティ

全ての収入がソーシャルセキュリティの場合は非課税ですが、例えばSingleで申告の場合、その他の収入との合計が$25,000から$34,000まではソーシャルセキュリティ受給額の50%まで、それを超えると最高85%までが課税対象となります。

2.401(k)及びIRA

Traditional 401(k)及び IRAからの受給は全額課税対象となります。

Roth 401(k)及びRoth IRAからの需給は基本的に全額非課税となります。

3.Annuity

保険の年金は401(k)やIRAから非課税で移した場合、受給額は全額課税対象となります。

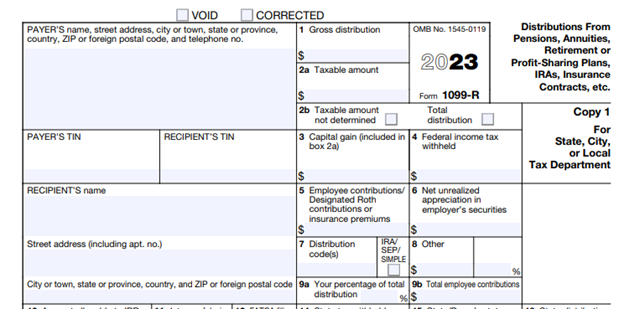

それ以外の年金は拠出分を超えた金額が課税対象となります。翌年1月に送られてくるForm 1099-RのBox2a、7,9bを参照してください。

<日本に帰国後に受給した場合>

日米租税条約第17条により年金の受給は居住国でのみ課税されると規定されています。

1.ソーシャルセキュリティ

ソーシャルセキュリティは外国の法令に基づく社会保険制度に類する年金として申告区分は雑所得・公的年金等の扱いになります。

- 課税対象額:受給額-公的年金等控除

2.401(k)及びIRA、Annuity

一時金として全額受給した場合の申告区分は一時所得となり、課税対象額の計算は次の通りです。

- 課税対象額:(受給額-拠出元本-特別控除50万円)x50%

年金として受給した場合は扱いが異なり申告区分は雑所得・その他となります。

- 課税対象額:受給額-拠出元本

<注意点>

Roth IRAも年金と同様の扱いとなり日本では課税対象となりますので帰国前の受給をお勧めいたします。

また、グリーンカードを放棄前の日本帰国後の受給は税法上ではまだ米国居住者ですので米国での確定申告も必要となります。その場合、2重課税を避けるため日本で支払った所得税は米国で外国税額控除を申請することになります。

参考:日本での公的年金等の課税関係https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1600.htm

日本での課税に関しては日本の税理士にご相談ください。

以上

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。また、お読みになる時点ではすでにルールが変更されているリスクもあります。最新のルールは、下記よりお問合せください。また実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

弊社は全てのご質問やご相談をRoadmap Sessionでお顔を拝見しながらお答えさせていただいております。初回無料のRoadmap Session(35分)も受け付けております。

下記からお申込みください。

https://outlook.office365.com/owa/calendar/[email protected]/bookings/

CDHの税務サービスについては;https://www.cdhcpa.com/ja/personal-tax/

税務などの最新ブログをご覧になりたい方は;https://www.cdhcpa.com/ja/news/

最新ニュース満載のNewsletterを毎月受け取られたい方は;https://www.cdhcpa.com/login/

クロスボーダー個人税の世界に飛び込んで来たい方も大募集です。一緒に学びながら、クライアントから求められるプロフェッショナルになりましょう。

採用情報は;

https://www.cdhcpa.com/careers/

それ以外のご質問は、[email protected] までご連絡ください。