もし期限までに所得税を支払えなくてもパニックに陥る必要はありません。 IRS は納税義務を果たすために役立ついくつかのオプションを提供しています。

納税者は、たとえ税額全額を支払えない場合でも、4 月 15日の期限までに確定申告書を提出するか、IRS.gov/extension で提出期限の6か月延長をリクエストすることが重要です。 そうすることで、申告漏れによるペナルティを回避することができます。

この延長は確定申告の提出期限にのみ適用され、支払い期限には適用されません。 4月15日までに支払うべき税金の全額を支払うことができない納税者は、それでも申告して可能な限り支払うことが大切です。 たとえ部分的な支払いであっても、支払いを行うことで、ペナルティや利息の負担を抑えることができます。

全額を納めることができない納税者の方は下記の支払いオプションを検討することができます。

- Online Payment Plans

支払い義務があるものの、4 月 15 日までに全額を支払うことができない納税者は、IRSからの未払税額請求通知を待って支払い計画を立てる必要はありません。 IRS.gov/paymentplan で直接支払いプランを申請できます。 これらの支払い計画は短期でも長期でも可能です。

参照:https://www.irs.gov/payments/online-payment-agreement-application

<Short-term Payment Plan>

支払い期間は 180 日以内で、税金、罰金、利息を合わせた未払い総額は 100,000 ドル未満の場合可能です。

<Long-term Payment Plan>

支払い期間は 180 日を超え、月々の支払いで支払われ、税金、罰金、利息を合わせた未払い額は 50,000 ドル未満の場合申告することができます。

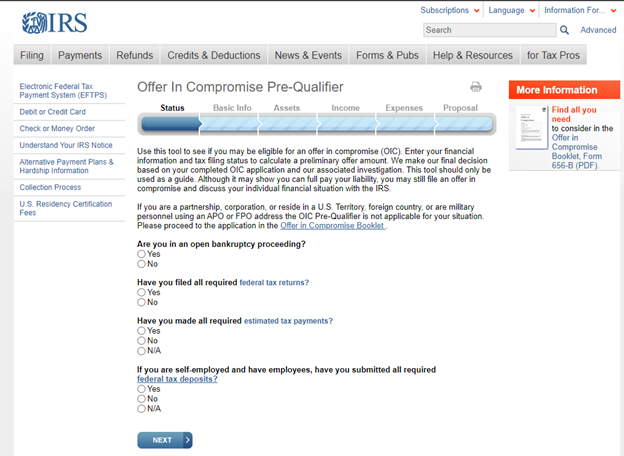

- Offers in Compromise

このプロセスにより、納税者は未払額以下の金額で税金債務を解決することができます。 未払額を全額支払うことができない場合、またはそうすることで経済的困難が生じる場合には、これが選択肢になるかもしれません。 IRS は、提案を受け入れるかどうかを決定する際に、納税者固有の一連の事実と状況を検討します。

参照:https://www.irs.gov/payments/offer-in-compromise

納税者は、Offer in Compromise Pre-Qualifier Tool を使用して、自分が適格であるかどうかを確認し、予備的な提案を準備することができます。

参照:https://irs.treasury.gov/oic_pre_qualifier/

- The IRS offers penalty relief to eligible taxpayers

納税者は、税法を遵守しようとしたものの、コントロールできない状況によりそれができなかった場合、罰金の軽減を受ける資格がある場合があります。

参照:https://www.irs.gov/payments/penalty-relief

- Penalties and Interest

可能性のある罰金と利息について納税者が知っておくべきことは次のとおりです。

<Failure-to-file penalty>

納税義務があるのに期日までに申告を行わない納税者には、遅延申告ペナルティが課せられる場合があります。 このペナルティは通常、納税申告書が遅れた各月または月の一部に支払うべき税金の 5% で、最大 25% です。

<Failure-to pay penalty>

遅延納付ペナルティは、納税者が期限までに納税申告書を提出せずに税金を支払った場合に適用されます。実際に納付されるまで未納税額の0.5%が課せられ、最高50カ月の25%まで加算されます。

基本的に利息は支払うべき税金の額に基づいており、見込み納税過少納付加算税などの利息は毎日複利となりますので、前日の残高に利息を加えた額で計算されます。

金利のレートは 3カ月ごとに決定され、税金の種類によって異なります。 たとえば、個人または法人の納税義務などです。 詳細については、IRS.gov の関心ページをご覧ください。

参照:https://www.irs.gov/taxtopics/tc653

繰り返しますが提出期限の延長は、支払い期限の延長ではありません。 延長により納税者は2023年の納税申告書を提出できる期限が2024年10月15日までに限定されますが、未払いの税金の支払い期限は変わらず、2024年4月15日です。

参考:IRS Tax Tip 2023-35, March 20, 2023

以上

CDHでは米国在住の個人の税務申告作成のサービスを行う傍ら、これらの人たちのさまざまな問題点、疑問点を解決、説明すべく日々努力しております。またこれらの人たちが抱える問題は日米の税法をはじめ、移民法、生命保険、リタイアメントのルールなど複雑、多岐にわたります。この記事は複雑な税法や、複雑な規制をできるだけ簡単にポイントだけを理解してもらう目的でお伝えしています。したがって例外もたくさんあります。また、お読みになる時点ではすでにルールが変更されているリスクもあります。最新のルールは、下記よりお問合せください。また実際にアクションを取る場合は、必ず税務・法務などの専門家と相談をしてください。

弊社は全てのご質問やご相談をRoadmap Sessionでお顔を拝見しながらお答えさせていただいております。初回無料のRoadmap Session(25分)も受け付けております。

下記からお申込みください。

https://outlook.office365.com/owa/calendar/[email protected]/bookings

1時間の有料コンサルは下記のサイトからお申し込みください。

https://outlook.office365.com/owa/calendar/[email protected]/bookings/

CDHの税務サービスについては;https://www.cdhcpa.com/ja/personal-tax/

税務などの最新ブログをご覧になりたい方は;https://www.cdhcpa.com/ja/news/

最新ニュース満載のNewsletterを毎月受け取られたい方は;https://www.cdhcpa.com/login/

クロスボーダー個人税の世界を一緒に勉強したい方も募集中です。

採用情報は;https://www.cdhcpa.careers/

それ以外のご質問は、[email protected] までご連絡ください。